2018年,随着各国政策的不断开放,全球已有美国、阿根廷、 澳大利亚、英国超过40个国家将医用大麻全部或部分合法化,人们从“谈麻色变”到逐渐能够正确认知工业大麻再到大量的资金涌入,从北美到欧洲到中国,引爆各地的资本市场和股市,部分企业更是出现了股价涨幅超过400%的情况。

出现这一现象的主要原因在于工业大麻具有广阔的产业前景。工业大麻,是指四氢大麻酚(THC)含量低于 0.3%,并获准合法种植的大麻品种,我国将工业大麻称为汉麻。工业大麻中含有各种类型的大麻素,其中最具代表性的一种为无精神活性成分CBD(大麻二酚),在医学上被证实具有减轻炎症、惊厥与焦虑、疼痛和呕吐的作用,在抗抑郁、抗癫痫、抗癌、止痛、镇静方面效果显著。

根据Brightfield Group等机构的相关预测,全球工业大麻2019年市场规模57亿美元,到2022年将达220亿美元,复合年平均增长率56.8%。而我国尚处于早期发展阶段,预计到2020年市场规模将达到7.6亿元。

数据来源:汇众医疗-因钽数据;Brightfield Group

随着各国政策的推动以及产业价值被认可,尤其是医疗方面的价值被逐步挖掘出来,工业大麻目前正在经历着前所未有的发展机遇。2019年3月,联合国麻醉委员会对CBD问题发布了决议草案,有望推动解除 CBD 限制。工业大麻这一产业抓住时机铆劲发展,现正面临着一个机会丛生,但同时玩家混杂、风险与机遇并存的局面。在这样的环境下,大量的企业、资本纷纷对工业大麻市场进行深度布局,力求抢占先机,2019年上半年,大麻投资交易金额均创下新的历史纪录。汇众医疗借助人工智能技术,对全球相关投融资事件进行了整理和盘点,以期通过数据洞悉行业资本趋势。

2019年上半年资本市场概况

根据汇众医疗对公开事件的不完全统计,从2019年1月1日至2019年6月30日,全球共发生债权、股权等各类型投融资事件总计167起(主要为已完成或接近完成的资本事件,不含进行中、初步签署协议和达成意向的事件),预计2019年全年将超过300起。

数据来源:汇众医疗-因钽数据;crunchbase

各类投融资事件中,收并购成为快速布局大麻业务的首要利器

从2019年投融资类型分布情况来看,已披露交易金额的事件总交易金额达123亿美元,约合人民币845亿元。其中,收购/并购类事件达67起,披露交易金额54.7亿美金;VC/PE/战略投资事件37起,披露交易金额达24.16亿美金;未披露轮次的股权融资交易事件总计交易金额也超过了20亿美元;债权和可转债类融资方式也成为新的重要融资方式,27起交易总披露融资金额15.25亿美金;而IPO和增发事件中,未披露金额事件占比较高。

数据来源:汇众医疗-因钽数据;crunchbase

上半年股权投资交易总额已超2018年全年,资本聚集在早期和上市后阶段

从股权投资(不含债权、可转债、IPO、收并购)情况来看,2019年上半年交易事件虽然只有65起,数量不及2018年一半,但从交易金额来看,已超过2018年全年,达到约51亿美元。

数据来源:汇众医疗-因钽数据;crunchbase;CBinsight

从投资轮次来看,2019年上半年股权投资主要集中在种子到A轮的早期阶段,总计29起,占比约为44.6%,而上市后增发事件占比也较高,总计18起,占比27.7%。

数据来源:汇众医疗-因钽数据;crunchbase

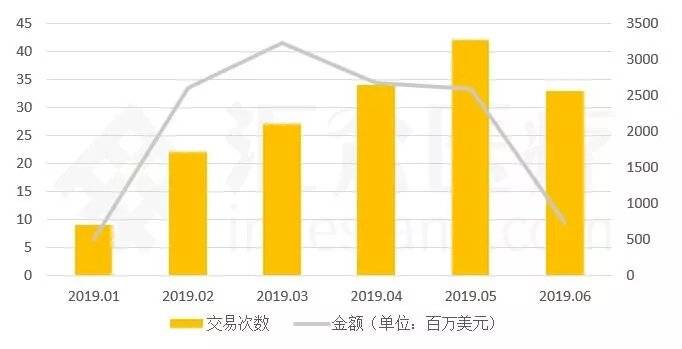

资本事件数量逐月稳步增长,3月披露交易金额最高

从2019年1月到6月,工业大麻领域发生投融资事件的数量明显呈现出稳定上升的趋势(6月数据披露情况尚不完整,数量较少),预计下半年将会继续保持增长,但增速可能会有所放缓。从已披露的数据情况来看,3月金额达到最高,超过了32亿美元,2月、4月、5月均保持在26亿美元左右。

数据来源:汇众医疗-因钽数据;crunchbase

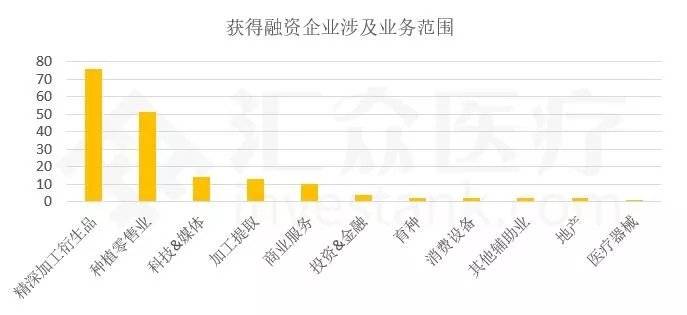

上半年获得融资企业涉及业务聚焦产品和种植零售,科技媒体等非核心业务资本趋冷

根据获得融资企业所涉及的业务范围相关的统计数据(部分企业涉及两种不同类型业务的,根据其涉及的业务类型各计一次),精深加工衍生品相关企业(涉及消费型、医用型、保健品、饮料、食品、化妆品等)获得融资企业数量最多,其中医用型占比最高,最受资本青睐,涉及种植、零售、分销等业务的企业获得融资次数也较多,超过50家企业获得融资。涉及科技媒体类、加工提取、商业服务等业务获得融资企业均超过10家,涉及其他业务的企业获得融资占比相对较低。

数据来源:汇众医疗-因钽数据;crunchbase

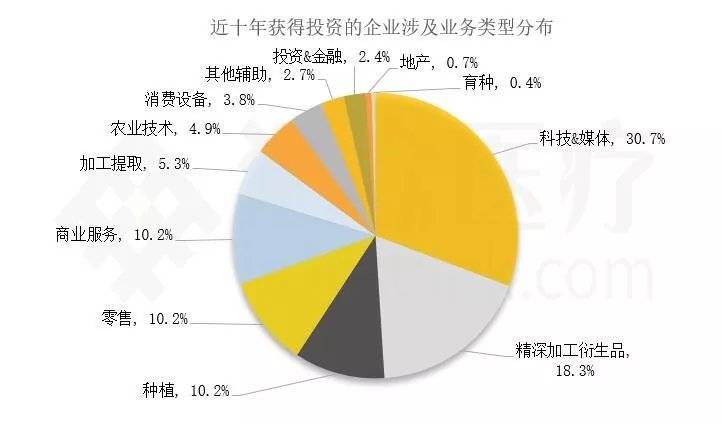

而相较于近十年获得投资的企业涉及业务类型总体分布情况来看,2019年上半年在工业大麻科技和媒体方面资本热度有所下降,更多聚焦于大麻相关产品、衍生品和种植零售,更聚焦于与大麻相关的核心业务而非周边业务。

数据来源:汇众医疗-因钽数据;crunchbase;CBinsight

北美在工业大麻方面优势凸显,资本大量聚集,欧洲部分国家和以色列崭露头角

从获得融资企业所在国家来看,美国和加拿大组成的北美市场依然占据决定性的优势地位,其中美国获得融资企业数量达到70家,占比超过40%,加拿大约40家,德国、英国、以色列崭露头角,出现了一定数量的代表性企业,其他国家如荷兰、瑞士、澳大利亚等总计获得融资企业数量不超过10家。

数据来源:汇众医疗-因钽数据;crunchbase

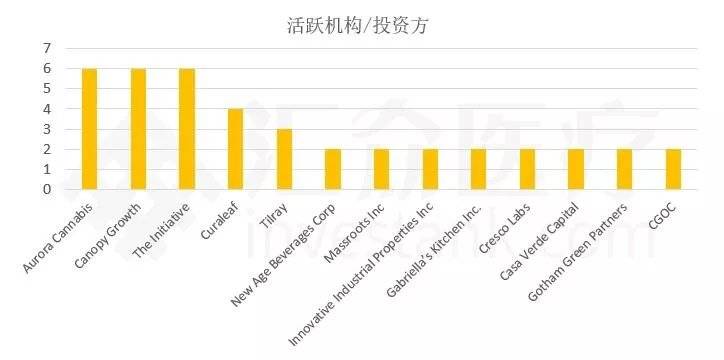

13家企业/机构上半年大麻投资超过2次,企业布局大麻进入生态化阶段

根据2019年上半年披露的相关投融资数据,参与投资达6次的投资方包括Aurora Cannabis和Canopy Growth,两家均为大麻业务相关企业,另外一家为孵化器The Initiative,另外Curaleaf和Tilray两家大麻企业分别参投次数为4次和3次,在大麻领域布局也进入快速扩张阶段,另有New Beverages Corp、Massroots Inc等8家企业和投资机构上半年参与大麻投资次数为2次。

数据来源:汇众医疗-因钽数据;crunchbase

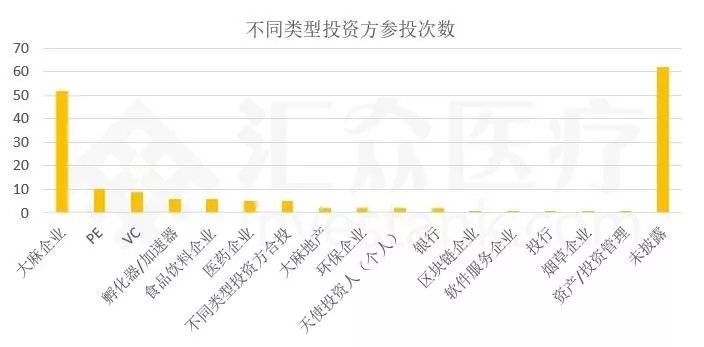

从不同类型的投资方参投次数来看,除未披露投资方类型的事件外,大麻企业由于自身业务拓展等需求而进行的投融资次数超过50次,占比最高,而PE、VC、孵化器/加速器、食品医疗企业、医药企业参投次数均超过5次但不超10次,其他类型的企业、机构参投次数相对较少,由此可见,大麻投资进入到了企业对于自身业务拓展和扩张海外市场而进行生态布局的阶段,主要由行业内实力较强的企业尤其是上市公司主导,投资机构参与相对较少。

数据来源:汇众医疗-因钽数据;crunchbase

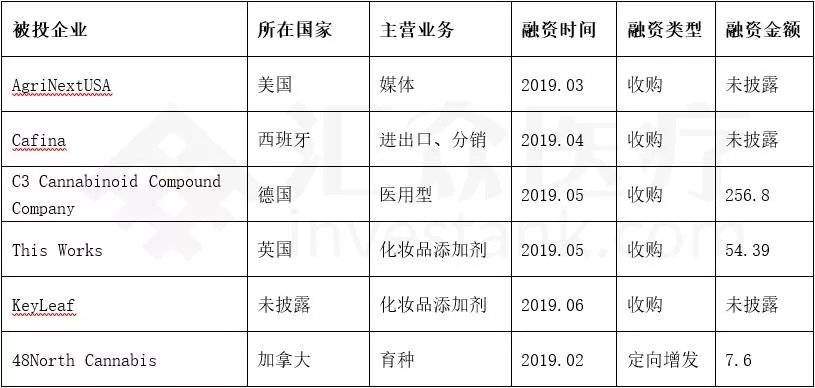

Canopy Growth深度布局大麻产业链,重金收购全球上下游企业

根据2019年上半年工业大麻领域投融资情况,以加拿大顶级大麻企业Canopy Growth为代表的大麻企业已进入以收购为主要方式的快速生态布局和全球布局的阶段,其在2019年上半年完成收购5起,参与1家企业定向增发,被投企业涉及业务包括育种、进出口、分销、医用大麻、化妆品、媒体各相关领域,企业所在国家包括美国、加拿大、西班牙、德国、英国等欧美各主要市场国家。另外,2019年4月,该公司宣布将以34亿美元的价格收购美国大麻运营商Acreage Holdings(尚未完成),其全球布局大麻产业和抢占先机的野心昭然若揭,同时也给工业大麻资本市场带来了活力。

Canopy Growth的一系列资本行为也将成为该领域头部公司的标杆,预计未来几年将有更多的大麻头部企业通过资本化的道路拓展和延长其在大麻产业链的布局,占领全球市场。

疯狂的资本背后,风险问题不可忽视

工业大麻合法化近两年在全球资本市场掀起了一场猛烈而持久的“飓风”,单从2019年上半年来看,资本市场可以称得上是狂热追捧,但在这背后,依然不得不承认各种各样的风险,例如:相关技术研发进展缓慢,以CBD为代表的大麻素存在萃取技术发展不及预期、产品效用及临床推广不达预期的风险;投资回报可能不足预期,被投企业发展情况缓慢,以及大麻企业投入大量资本布局的生态链不能有效发挥作用,整体业务进展不足预期等;同时,大麻的下游应用仍然存在着各种可能的道德风险。而从国内市场来看,除存在以上问题外,目前工业大麻政策开发速度可能会不及预期,而国内工业大麻项目多处于启动阶段,资金、土地和人力等各方面尚存在较大不确定性。